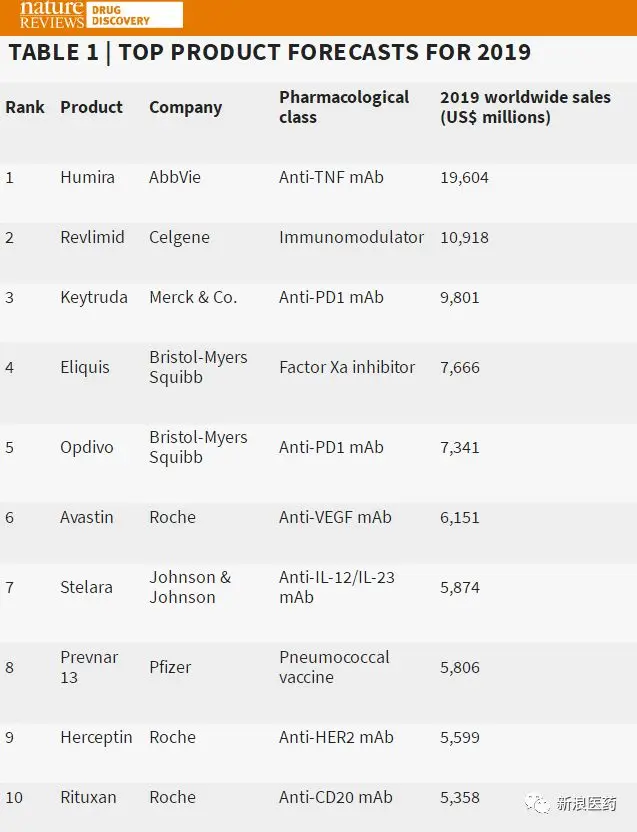

2019全球销售额TOP10药物

日期:2019/1/28

来源:新浪医药 作者:司铁解药

近期,Nature review drug discovery在公布2018年FDA批准药物之余,还给出了2019年TOP10药物名单。趁2018年各巨头公司尚未给出年报的时候,我们先领略下明年极大可能占据TOP10的药物,窥探下药物市场下的暗潮涌动。

TOP10名单犹如武侠江湖中的华山论剑,科研界里的诺贝尔奖,影视圈的奥斯卡红毯,充满了刀光剑影,激烈角逐下只有能者居之。

1阿达木单抗的卫冕之旅

2017年,艾伯维的阿达木单抗靠着碾压式的成绩184亿美元,毫无悬念摘得桂冠。而依那西普和英夫利昔单抗受制于专利到期后生物类似物相继上市与自身免疫系统多款白介素抑制剂的挑战,内忧外患,市场份额接连下跌。2019年TOP10的名单中,他俩已经被后起之秀远远甩在身后,诠释了“不信抬头看,试问苍天绕过谁”。

而同为TNFα单抗的阿达木单抗却逆流而上,市场业绩接连攀升,2019年更是可能拿下令人咂舌的196亿美元,市场表现能力无出其右。这当然和阿达木单抗数十个适应症、临床疗效息息相关,不过更让人感叹的是它超长的生命力。

虽然阿达木单抗也受到专利到期的影响,艾伯维一方面通过申请新的专利用途延长专利保护期,一方面和其他类似物竞品公司周旋(专利诉讼、合作等)。在最主要的美国市场,直到2023年才有阿达木单抗的类似药上市。

可以预见的是,阿达木单抗在未来五年内依旧会保持低速的增长,继续其霸榜之路。

2来那度胺——收购下的疑云

来那度胺是新基公司开发的抗肿瘤化学药,最开始作为化疗药物,杀伤肿瘤细胞,后来发现来那度胺其实还可以作为免疫调节剂,能够刺激免疫细胞的活化。

该药2005年获FDA批准上市,用于治疗骨髓增生异常综合征(MDS);2006年,获FDA批准新适应症,即合用地塞米松治疗已经接受过至少一种疗法的多发性骨髓瘤患者;2013年,FDA批准用于治疗经两种药物治疗后仍然复发或进展的套细胞淋巴瘤(MCL)患者的补充新药申请。不过来那度胺最大的市场来源是多发性骨髓瘤(MM)。得益于市场扩容和用药时程的增加(已晋升为MM一线用药),来那度胺2017年增长17%,销售额达81.87亿美元。

2019年来那度胺市场销售预测为109亿美元,依旧是肿瘤领域领军者。不过,2019年1月,BMS宣布以740亿美元收购新基,旗下的来那度胺是否能够在2023年左右专利到期前阻挡强生等公司在MM领域的竞争仍存在疑问。

3PD-1单抗的O、K之争

PD-1抑制剂凭借临床疗效的巨大突破:一旦奏效,患者能够长期存活,俨然成为了肿瘤治疗的明星药物,被当做未来肿瘤治疗的基石药物。

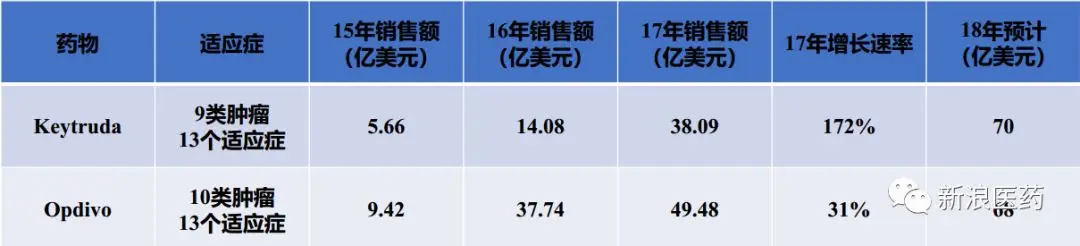

2014年上市的O、K药物作为其中的代表,在市场上呈现出你争我夺的激烈碰撞。起初,BMS的O药作为PD-1抑制剂的“first in class”,依靠众多适应症的批准,在市场销售方面处处压制了默沙东的K药。同时BMS又凭借专利诉讼的胜利获得默沙东6.25亿美金首付款,及K药年销售额2.5%-6.5%销售分成。2016年之前,K药增长与O药相比难免显得相形见绌。

不过K药后期通过非小细胞肺癌(NSCLC)、微卫星不稳定性高(MSI-H)实体瘤临床试验的成功,已经初具“best in class”气质,市场表现更是在2018年Q2反超了O药,成为了当之无愧的肿瘤NO.1。

目前K药囊括了9种肿瘤的13个以上适应症,包括黑色素瘤、NSCLC、头颈癌、霍奇金淋巴瘤、尿路上皮癌、宫颈癌、胃癌、B细胞淋巴瘤等,力压O药成为了临床使用最为广泛的PD-1抑制剂。

2018年10月,一线鳞状NSCLC加上之前联合化疗的非鳞状NSCLC,基本上K药涵盖了约80%的NSCLC患者,远远甩开了O药和罗氏的T药。同时在不考虑PD-L1表达的情况下,K药联合化疗都取得了临床突破。而O、T还处于依靠生物标记物的推进阶段。

在小细胞肺癌(SCLC)适应症上,今年BMS的O药大规模三期临床CheckMAte-331并没有达到研究终点,以失败告终。O药在肺癌临床的挫败给了K药反超的机会,这可能也刺激到BMS的管理层,才有近年来最大的并购。

2019年,K药市场销售方面依旧保持高速增长,预计将达98亿美元。O药市场增长稍显乏力,2019年销售额为73.41亿美元。

4罗氏的3款核心单抗

肿瘤市场上素有“流水的巨头,铁打的罗氏”,可见罗氏在肿瘤市场的统治力。

曲妥珠、贝伐珠和利妥昔单抗自问世以来就长期占据了药物销售TOP10榜单,也是罗氏赖以生存的核心产品。这3款单抗2017年销售额为214亿美元,占据公司全年销售额的54%。目前,这3款单抗专利均已到期,生物类似药相继在美国获批上市。不过,由于罗氏在市场准入、营销、报销、法律等方面施加的阻力,冲击并不算太大。2019年,虽然市场份额有所轻微的下滑,这3款单抗依旧在TOP10名单中占据一席之位。

美国的高药价问题比中国更胜一筹,这份无以言状的痛也开始让美国政府对这些纳税大户爱恨交加。随着生物类似物工作的推进,在不久的将来,罗氏的这3个单抗也将会跌出榜单。

罗氏为了弥补3款单抗市场的下滑,陆续推陈出新,依旧牢牢把控着肿瘤市场。

为了应对乳腺癌头牌药物曲妥珠单抗专利到期问题,推出了新的HER2+单抗药物Perjeta(帕妥珠单抗)。联合用药,大幅提高了总体生存期;覆盖Her2+乳腺癌患者的临床全程治疗,用药周期显著延长。

为了应对利妥昔单抗专利危机,通过收购获得了利妥昔单抗的升级版药物Gazyva。2017年销售额2.78亿瑞士法郎,增长41%。

依靠肿瘤领域的深厚底蕴,推出的PD-L1抑制剂Tecentriq,与贝伐珠单抗联合用药,延长产品寿命。

5 其 他

银屑病市场,强生的乌司奴单抗凭借先行的优势,目前在白介素抑制剂市场遥遥领先,预计2019年全球市场销售为58.74亿美元。

不过作为其最大的竞争对手——诺华的Cosentyx,凭借临床疗效的优势,短短两年就突破了20亿美元的大关。据Evaluate Pharma推测,2024年Cosentyx将反超乌司奴单抗,成为银屑病市场的领军者。

辉瑞的肺炎球菌疫苗Prevnar 13和抗凝血产品Eliquis都可能在未来几年提升这一榜单,辉瑞肺炎球菌疫苗预计在2024年的销售额将超过60亿美元,而血液稀释剂Eliquis由于适应症的扩展,销售额也会有所攀升。

信息来源:赛柏蓝

|