带量采购方案将出!这三类药企最受益

日期:2018/10/25

被戏称为“医药行业911”的带量采购征求意见稿可谓是搅乱了行业的一池春水,原研厂家、已过一致性评价企业、未过一致性评价企业各有所盼亦各有所忧。甚至“医保局省了2个亿,医药股少千亿市值”这样的声音也从某个医保局与企业的内部会议发言纪要中流传出来。然而,也有众多业内同仁认同这一大方向,认为征求意见稿对于此前集中采购存在的量小、量价不挂钩、质量不能保证、医疗机构使用不顺畅均提出了非常具有针对性的措施。他们期待带量采购给业内带来新的变化,通过“量的增加让更多患者受益,并带来企业收入的转换”。改革势在必行。

那么,最终出来的方案是否单一品种最低价中标?中标企业是否具备真正的供给能力?二次议价的问题如何解决?创新药企的积极性会受到打击吗?……众多的问题都有待第二只靴子(正式方案)的落下,才能揭晓。从长期看,入围品种数多、独家通过一致性评价且市场占比低、布局注射剂一致性评价这三种类型药企受益潜力最大。

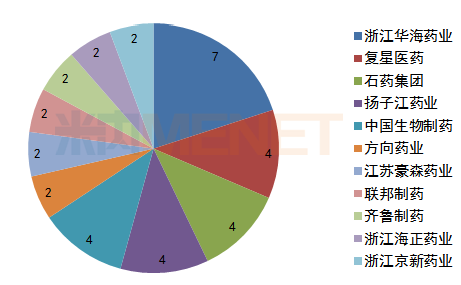

图1:带量采购清单中入围品种超过2个的企业(单位:个)

(注:以集团统计,时间截至10月13日)

本次带量采购涉及33个通用名药品,入围企业包括原研厂家及通过一致性评价企业。从通过一致性评价的仿制药企业看,浙江华海药业入围了7个品种,遥遥领先于其他企业,复星医药、石药集团、扬子江药业及中国生物制药紧接其后,均入围了4个品种。

据米内网数据,截至10月13日,浙江华海药业已有10个品种通过一致性评价,7个品种已入围此次带量采购;石药集团、扬子江药业已有5个品种通过一致性评价,4个品种已入围此次带量采购;复星医药、中国生物制药已有4个品种通过一致性评价,全部入围此次带量采购。

表1:华海药业入围带量采购品种情况

(来源:米内网数据库,中标价只统计主规格)

从2017年中国公立医疗机构终端的销售额看,浙江华海药业入围的7个品种中,有4个品种超过10亿元;从市场份额看,只有2个品种原研厂家占比超过了50%,其余5个品种的市场已逐渐实现仿制替代原研。

总体来说,浙江华海药业在此次带量采购中充分受益,其入围品种数最多,且多数为独家通过一致性评价品种,竞争力强,降价压力小。此外,华海药业在中国特色原料药方面处于龙头地位,“原料药+制剂”一体化,有助于保证供应稳定。

带量采购33个通用名药品覆盖了27个口服制剂和6个注射剂,从目前仿制药一致性评价的进展情况来看,33个通用名药品中,一致性评价通过企业只有1家的品种有18个,其中不乏国内市场的重磅品种,如在2017年中国公立医疗机构终端销售额超百亿的硫酸氢氯吡格雷片、接近50亿销售额的注射用培美曲塞二钠等。

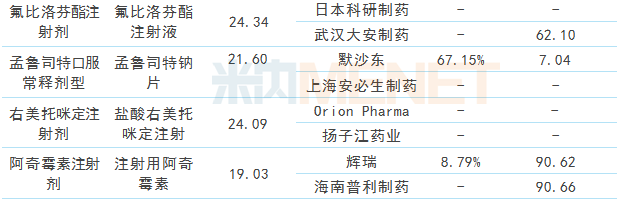

表2:33个药品中独家通过一致性评价且仿制药企业市场占比较小的品种

(来源:米内网数据库,中标价只统计主规格)

18个独家通过一致性评价品种中,仿制药企业市场份额在20%及以下的品种有11个,其中四川汇宇制药的注射用培美曲塞二钠、武汉大安制药的氟比洛芬酯注射液、上海安必生制药的孟鲁司特钠片、扬子江药业的盐酸右美托咪定注射及海南普利制药的注射用阿奇霉素在2017年中国公立医疗机构终端市场份额基本为0。

而从各品种各厂家在2018年全国平均中标价看,仿制药企业在价格上比原研厂家具备较大优势,在进行议价采购时所能承受的降价空间也比较大,此外这些企业的品种目前的市场份额均很低,增长空间潜力大且没有存量负担,一旦在带量采购中抢得先机,或瓜分原研药物的市场,或抢占国内未通过一致性评价品种的空间,均有望实现快速的市场增长,受益潜力较大。

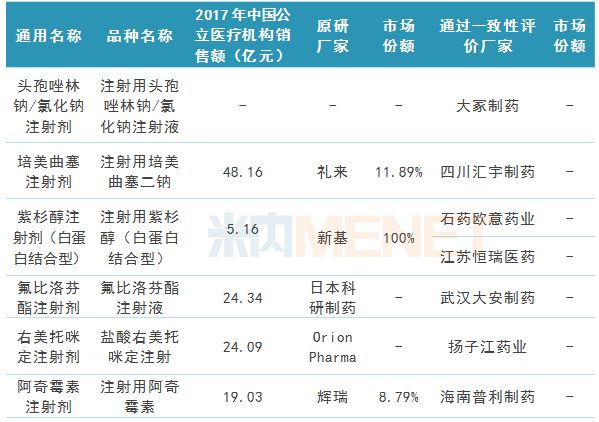

表3:入围带量采购的6个注射剂

(来源:米内网数据库)

据米内网数据,截至10月13日,共有6个注射剂通过或视同通过一致性评价,这6个注射剂全部入选此次带量采购清单,其中注射用培美曲塞二钠在2017年中国公立医疗机构终端的销售额接近50亿元。

从目前注射剂一致性评价进展看,申请一致性评价企业很多,但真正通过的企业很少,这跟注射剂通过一致性评价的难度较大有关,未来数年内继续通过一致性评价同类品种的企业可能不会太多,此次带量采购中拥有独家注射剂品种的企业有望享受较长时间的一致性评价红利。

但是,目前“不应该或暂缓将注射剂遴选进入带量采购”的声音在业内占据了主流,原因主要有:1、目前只有6个注射剂通过一致性评价,且基本为独家通过,竞争少,与口服制剂同台竞争有失公平;2、目前注射剂进行一致性评价还没有官方标准,很多注射剂没有广泛的市场应用,没有做过人体试验,只是因为按新注册分类申请通过就获得大份额市场,在质量与疗效上有风险。注射剂是否会在未来纳入带量采购?让我们拭目以待!

信息来源:医药信息和资讯

|